Devrais-je cotiser à un REER, à un CELI, ou aux deux?

30 janvier 2012

Par

Côme Simard

La principale différence entre le REER et le CELI, c’est le moment de l’imposition. Il est donc important de comprendre les incidences fiscales de chacune des options sur votre épargne globale.

Quelle est la solution idéale?

Ça dépend. Pour avoir une idée, vous pouvez tout simplement comparer vos taux marginaux d’imposition avant et après la retraite. Si vous attendez à moins imposée à la retraite, cotiser à un REER devrait s’avérer plus avantageux. Au contraire, si vous vous attendez à être plus ou autant imposé à la retraite, le CELI pourrait être fiscalement plus avantageux.

Mais ce n’est pas si simple…

Même si vous prévoyez que votre taux marginal d’imposition baissera à la retraite, il peut y avoir des cas où cotiser le maximum à votre REER ne sera pas la meilleure solution à long terme pour vous du point de vue fiscal. Vous devez notamment prendre en considération l’effet des retraits du REER sur les prestations et crédits gouvernementaux tels que le Supplément de revenu garanti et le crédit en raison de l’âge, qui sont calculés en tenant compte de votre revenu imposable total.

Par contre, si vous pensez qu’il serait avantageux de fractionner le revenu avec un conjoint moins imposé durant la retraite, le CELI ne serait peut-être pas non plus la meilleure solution.

Alors, qu’en est-il?

En règle générale, on peut dire que le CELI convient mieux aux objectifs à court terme, par exemple pour épargner en cas d’imprévus ou en vue d’un achat important, puisque les retraits sont exempts d’impôt et que les sommes retirées peuvent être remises dans le CELI dès l’année suivante. Pour un objectif à long terme, le REER est généralement le régime idéal.

En résumé, rappelez-vous qu’il n’existe pas de solution qui convient à tous, car une multitude de facteurs doivent être pris en considération. Souvent, on se servira du CELI comme complément du REER, puisque les deux régimes ont leurs avantages. Quant à votre stratégie d’épargne, elle devrait tenir compte de votre situation unique, ainsi que de vos objectifs à court et à long terme.

Afin de trouver l’approche idéale pour vous, communiquez avec votre conseiller du Groupe Investors.

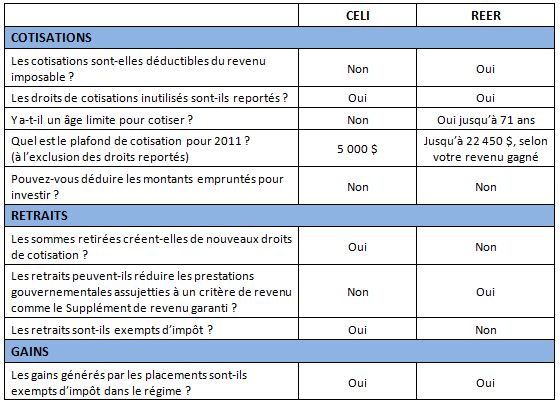

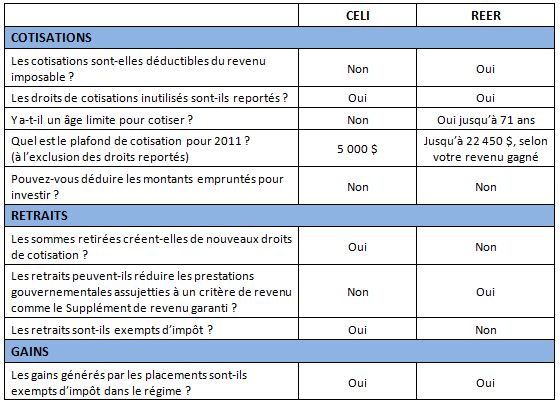

Voici un résumé des principales différences et similarités :

Quelle est la solution idéale?

Ça dépend. Pour avoir une idée, vous pouvez tout simplement comparer vos taux marginaux d’imposition avant et après la retraite. Si vous attendez à moins imposée à la retraite, cotiser à un REER devrait s’avérer plus avantageux. Au contraire, si vous vous attendez à être plus ou autant imposé à la retraite, le CELI pourrait être fiscalement plus avantageux.

Mais ce n’est pas si simple…

Même si vous prévoyez que votre taux marginal d’imposition baissera à la retraite, il peut y avoir des cas où cotiser le maximum à votre REER ne sera pas la meilleure solution à long terme pour vous du point de vue fiscal. Vous devez notamment prendre en considération l’effet des retraits du REER sur les prestations et crédits gouvernementaux tels que le Supplément de revenu garanti et le crédit en raison de l’âge, qui sont calculés en tenant compte de votre revenu imposable total.

Par contre, si vous pensez qu’il serait avantageux de fractionner le revenu avec un conjoint moins imposé durant la retraite, le CELI ne serait peut-être pas non plus la meilleure solution.

Alors, qu’en est-il?

En règle générale, on peut dire que le CELI convient mieux aux objectifs à court terme, par exemple pour épargner en cas d’imprévus ou en vue d’un achat important, puisque les retraits sont exempts d’impôt et que les sommes retirées peuvent être remises dans le CELI dès l’année suivante. Pour un objectif à long terme, le REER est généralement le régime idéal.

En résumé, rappelez-vous qu’il n’existe pas de solution qui convient à tous, car une multitude de facteurs doivent être pris en considération. Souvent, on se servira du CELI comme complément du REER, puisque les deux régimes ont leurs avantages. Quant à votre stratégie d’épargne, elle devrait tenir compte de votre situation unique, ainsi que de vos objectifs à court et à long terme.

Afin de trouver l’approche idéale pour vous, communiquez avec votre conseiller du Groupe Investors.

Voici un résumé des principales différences et similarités :

Commentaires

Commentaires

0

Pour partager votre opinion vous devez être connecté.